השוואה בין מניות לקרנות סל

ההבדל המרכזי בין השניים הוא שמניה היא נייר ערך המייצג בעלות ישירה בחברה מסוימת, בעוד שקרן סל היא מכשיר פיננסי שמאגד בתוכו מספר נכסים שונים ומאפשר השקעה מפוזרת יותר.

מהן מניות ואיך הן עובדות?

השקעה במניות מעניקה למשקיעים שליטה ישירה על בחירת החברות שבהן הם משקיעים. כאשר קונים מניה של חברה, הופכים לבעלים של חלק ממנה ונהנים מעליית ערכה, כמו גם מדיבידנדים אם החברה מחלקת כאלה.

זה כמו לפתוח דוכן סביח – אם כולם מתלהבים מהחציל המטוגן שלך, הרווחת בענק. אבל אם פספסת את הטחינה – הלך עליך!

יתרונות וחסרונות בהשקעה במניות

היתרון הגדול ביותר הוא הפוטנציאל לרווחים גבוהים מאוד אם החברה מצליחה. עם זאת, יש בכך גם סיכון משמעותי, שכן אם החברה נכשלת, ערך המניה יכול לצנוח באופן דרמטי.

בנוסף, השקעה במניות דורשת מחקר, מעקב ויכולת לקבל החלטות עצמאיות בנוגע לקנייה ומכירה בזמן הנכון.

מה זה קרנות סל (ETF) ולמה זה כדאי להשקעה בשוק ההון?

מצד שני, קרנות סל מחקות מדד מאפשרות פיזור רחב יותר של ההשקעה, שכן הן מורכבות מסל של מניות, אג"ח או נכסים אחרים,, וגם להנות מחישוב ריבית דריבית.

הדילמה בין השקעה במניות בודדות לקרנות סל היא אחת הנפוצות ביותר בקרב משקיעים. כשבוחרים במניות בודדות, חיוני להבין את מיפוי הקטגוריות של כל מניה - האם מדובר במניית צמיחה אגרסיבית או במניית דיבידנד שמרנית? הבחירה תשפיע משמעותית על הביצועים ורמת הסיכון של התיק.

יתרון לטובת קרן סל

סל המניות הזה, משמעותו היא שהסיכון מתחלק בין מספר רב של נכסים, כך שגם אם מניה אחת בבעלות הקרן יורדת בערכה, שאר הנכסים יכולים לאזן את התיק. זה קצת כמו להזמין ארוחת טעימות במסעדה – במקום לבחור רק מנה אחת ולהסתכן בכך שלא תאהב אותה, אתה מקבל מגוון רחב של טעמים, כך שגם אם משהו פחות טעים לך, יש סיכוי גבוה שמנות אחרות יפצו על כך. או הדוגמה הזו?

הסבר פשוט על קרן סל ומניות

- קרנות סל זה כמו לקנות חבילת סוכריות מכל הטעמים – אפשר למצוא משהו טעים, אבל לא בטוח שנקבל את הממתק הכי שווה בחבילה.

- מניות זה כמו לקנות שוקולד יוקרתי – אם פגעת נכון, הרווחת בגדול. אבל אם קנית משהו שאף אחד לא אוהב – נשארת עם חפיסה שלא נגמרת.

עלויות והשפעתן על ההשקעה

אחד ההיבטים החשובים בהשוואה בין מניות לקרנות סל הוא עלויות ההשקעה.

- מניות לרוב אינן כוללות עמלות ניהול, אך עלולות להיות כרוכות בעמלות מסחר, במיוחד אם מבצעים קנייה ומכירה בתדירות גבוהה.

- קרנות סל, לעומת זאת, גובות דמי ניהול מסוימים, אך בדרך כלל מדובר בעלויות נמוכות יותר מאשר קרנות נאמנות מסורתיות. עם זאת, לאורך זמן גם עלויות נמוכות יכולות להשפיע על התשואה הכוללת של ההשקעה.

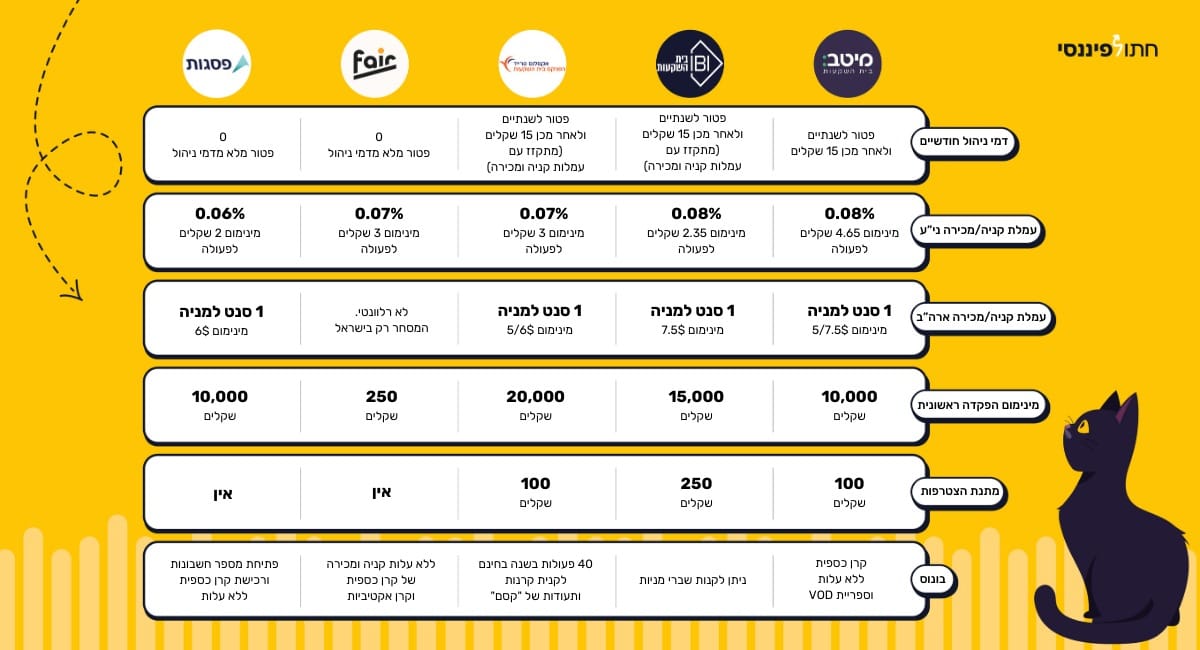

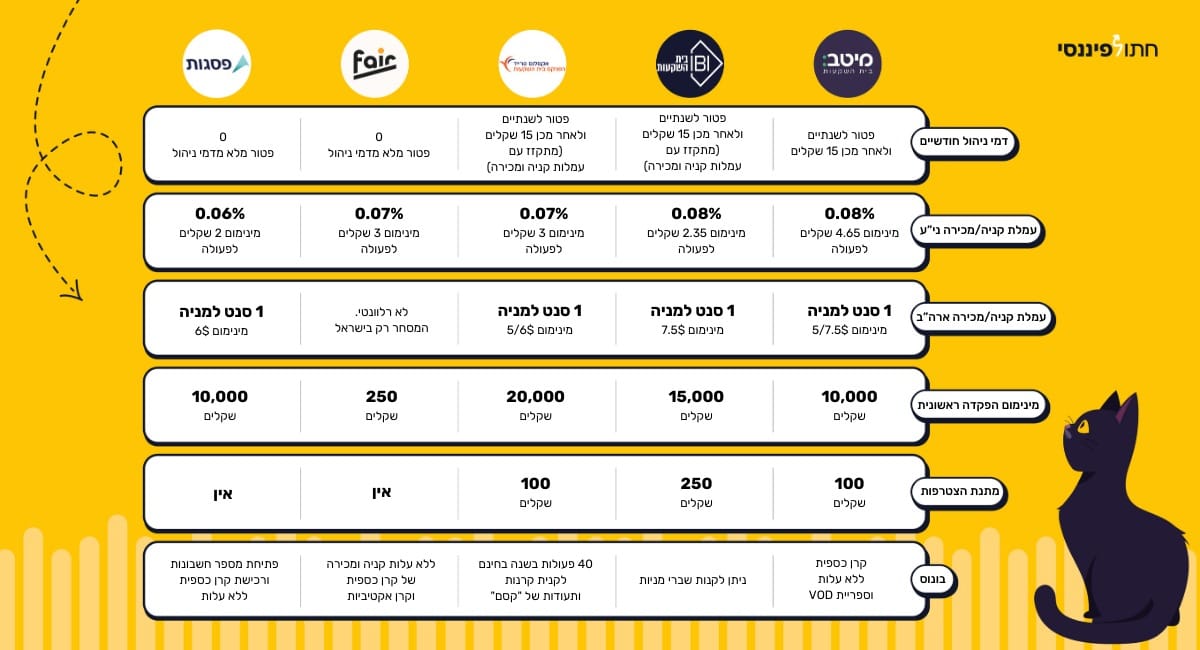

לכל ההטבות הכי זולות לפתיחת חשבון מסחר עצמאי בשוק ההון

ניהול ההשקעה: אקטיבי או פסיבי? מניה מול קרן סל

שיקול נוסף הוא הגישה להשקעה ולניהול התיק.

השקעה אקטיבית: מי שמעדיף גישה אקטיבית ויש לו ידע פיננסי מתאים, עשוי להעדיף מניות, שכן ניתן לבחור באופן אישי את החברות בהן משקיעים ולבצע החלטות בהתאם למצב השוק.

השקעה פסיבית: לעומת זאת, מי שמעדיף השקעה פסיבית, עם פחות צורך בקבלת החלטות יומיומיות, עשוי למצוא בקרנות סל מחקות מדד פתרון נוח ויעיל יותר כמו ברשימת קרנות סל מחקות S&P 500, או במדד הנאסדק.

התאמת פלטפורמת המסחר למוצרי ההשקעה המועדפים

בעת השקלת היתרונות של מניות בודדות מול קרנות סל (ETF), חשוב להתחשב גם בפלטפורמה דרכה תבצעו את המסחר. ברוקר מומלץ לקרנות סל וETF עשוי להציע תנאים שונים מברוקר המתמחה במסחר במניות בודדות. ברוקרים שונים גובים עמלות שונות משמעותית על קרנות סל - חלקם מציעים ETF אמריקאיות בעמלות מינימליות נמוכות במיוחד, בעוד אחרים גובים מינימום גבוה יותר לעסקה. עבור משקיע המיישם אסטרטגיית DCA (השקעה במנות) או משקיע בסכומים קטנים, ההבדל יכול להיות משמעותי במיוחד. מעניין לציין שחלק מהברוקרים מציעים קרנות כספיות ללא עמלות, וכן קרנות אקטיביות בפטור מעמלות קנייה, יתרונות משמעותיים למשקיעים המעוניינים בגיוון התיק מעבר ל-ETF. הבחירה הנכונה של ברוקר עשויה להיות גורם מכריע בהצלחת אסטרטגיית ההשקעה שלכם.

טווח ההשקעה והשפעתו על הבחירה בהשקעה במניות מול קרנות סל

השקעה יכולה להיות כחיסכון סולידי לטווח קצר, או השקעה לטווח בינוני או השקעה לטווח ארוך, ולכל גישה יש השפעה על סוג הנכסים שכדאי לבחור.

השקעה לטווח קצר במניות או קרנות סל?

השקעה לטווח קצר מתאימה למי שמחפש רווח מהיר על ידי ניצול תנודות השוק. היא דורשת מעקב צמוד והחלטות מהירות, ולכן מניות בודדות מתאימות יותר לאסטרטגיה הזו.

השקעה לטווח ארוך - יתרון לקרנות סל

לעומת זאת, השקעה ארוכת טווח מתמקדת בצבירת עושר לאורך שנים על ידי ניצול תשואת השוק. קרנות סל, שמציעות פיזור רחב וסיכון נמוך יותר, מתאימות במיוחד למשקיעים שמעדיפים גישה יציבה ורווחית לאורך זמן.

טעויות נפוצות של משקיעים חדשים

משקיעים מתחילים נוטים לבצע טעויות שחוזרות על עצמן. הנה כמה טעויות נפוצות של משקיעים:

- חוסר פיזור השקעות – כלומר, השקעה במניה אחת בלבד בתקווה שהיא תניב תשואה גבוהה.

- טעות נוספת שאני מדבר עליה הרבה בחתול פיננסי היא בפסיכולוגיה של הכסף קנייה ומכירה מתוך רגשות, כמו פאניקה בזמן ירידות בשוק ההון או התלהבות מוגזמת כשהשוק עולה. כדי להימנע מכך, חשוב לקבוע אסטרטגיה ברורה ולדבוק בה, גם בזמנים של חוסר ודאות.

- טעות גדולה נוספת בהשקעות בשוק ההון היא לנסות לתזמן את השוק. אל תנסו. הסיכויים לא איתכם.

אם אתם רוצים להתחיל לסחור בעצמכם ולהפיק את המרב מההשקעות שלכם, אתם זכאים לקבל את הטבות החתול לפתיחת חשבון מסחר עצמאי ותיהנו מפטור מעמלות לשנתיים, או יותר. זו הזדמנות מעולה להיכנס לעולם ההשקעות בתנאים משתלמים ולבנות את התיק שלכם בצורה חכמה.

רוצים להתחיל להשקיע בשוק ההון עם תנאים מעולים? קבלו את ההטבות השוות ביותר לפתיחת חשבון מסחר ללא עמלות – לחצו כאן לפרטים!

השוואה בין מניות בודדות מול קרנות סל בשוק ההון הישראלי

הטבלה הבאה מציגה השוואה מפורטת בין מספר מניות מובילות בבורסה הישראלית לבין קרנות סל פופולריות, תוך בחינת ביצועיהן, רמת הסיכון והמאפיינים הייחודיים של כל אפיק השקעה.

| נייר ערך | סוג | תחום | תשואה ב-5 שנים* | סיכון יחסי | יתרונות | חסרונות |

| בנק לאומי | מניה | פיננסים | ~45% | בינוני | חברה יציבה, דיבידנד קבוע | חשיפה לסיכוני המשק המקומי |

| טבע | מניה | פארמה | ~30% | גבוה | פעילות גלובלית, פוטנציאל צמיחה | תנודתיות גבוהה, תלות ברגולציה |

| נייס | מניה | טכנולוגיה | ~80% | גבוה | צמיחה מהירה, חדשנות | תמחור גבוה, תחרות עזה |

| תכלית ת"א 35 | קרן סל | מדד מוביל | ~35% | בינוני-נמוך | פיזור רחב, דמי ניהול נמוכים | תשואה מתונה יותר |

| קסם ת"א בנקים | קרן סל | פיננסים | ~40% | בינוני | חשיפה לכל הסקטור הבנקאי | ריכוזיות ענפית |

| הראל סל טכנולוגיה | קרן סל | טכנולוגיה | ~60% | בינוני-גבוה | פיזור בחברות צמיחה | תנודתיות גבוהה יחסית |

*חשוב לציין:

- התשואות הן הערכה כללית ואינן מהוות המלצת השקעה

- ביצועי העבר אינם מעידים על ביצועים עתידיים

- לפני כל השקעה מומלץ להתייעץ עם יועץ השקעות מוסמך

- הנתונים מבוססים על מידע היסטורי נכון לאפריל 2024

- הסיכון הוא יחסי ורק לשם ההמחשה בלבד

השוואה בין מניות מול קרנות סל – למי זה מתאים?

אין תשובה חד משמעית לשאלה במה עדיף להשקיע, מניות או קרנות סל. לכל אחד מהכלים הללו יש יתרונות וחסרונות, והתשובה הנכונה תלויה באופי המשקיע, מטרותיו ויכולתו להתמודד עם סיכונים. מי שמחפש שליטה מלאה על השקעותיו ורוצה למקסם רווחים, עשוי לבחור במניות.

קרנות סל למשקיעים פסיביים, אבל לא רק…

מי שמעדיף פיזור רחב, ניהול פשוט ותשואה יציבה לאורך זמן, ימצא בקרנות סל פתרון אידיאלי. שילוב של השניים יכול להיות דרך מצוינת ליהנות מהיתרונות של כל אחד מהם ולבנות תיק השקעות מאוזן וחכם. רק אל תגידו לי אחרי הכתבה הזו איזו קרן כספית מומלצת?

משקיעים מתקדמים שמחפשים לגוון את הכלים שלהם מעבר למניות וקרנות סל, יכולים לשקול גם מסחר בחוזים עתידיים על מדדים. חוזים עתידיים מאפשרים חשיפה למדדים כמו S&P 500 ונאסדק עם מינוף, אך חשוב להבין שמדובר בכלי מורכב יותר הדורש לימוד מעמיק וניהול סיכונים קפדני.