מה זה מדד ראסל 2000?

מדד ראסל הכללי, תכף נגיע למדד ראסל 2000 לא לדאוג, נקרא על שם הבחור שהמציא אותו, פרופסור פרנק ראסל, שפיתח את שיטת מדדי ראסל והקים את חברת פרנק ראסל, אחת מחברות ייעוץ השקעות הגדולות בעולם שפיתחה כמה וכמה מדדים לאורך השנים.

יש כמה סוגי מדדים לראסל, לא רק 2000?

מדד ראסל המקורי שהתחיל ב 1984, נקרא מדד ראסל 3000. הוא למעשה דירוג של 3000 החברות המובילות בארצות הברית ומכסה למעלה מ 95% מהשוק האמריקאי בכללותו. מהגדולה והחזקה ביותר ועד המקום ה 3000. את ההחלטה על מיקומה של כל חברה בדירוג קובעים בעזרת חישוב הגודל והמשקל שלהם, יחד עם שווי המניות, חלוקת האחזקות ועוד כל מיני פרמטרים.

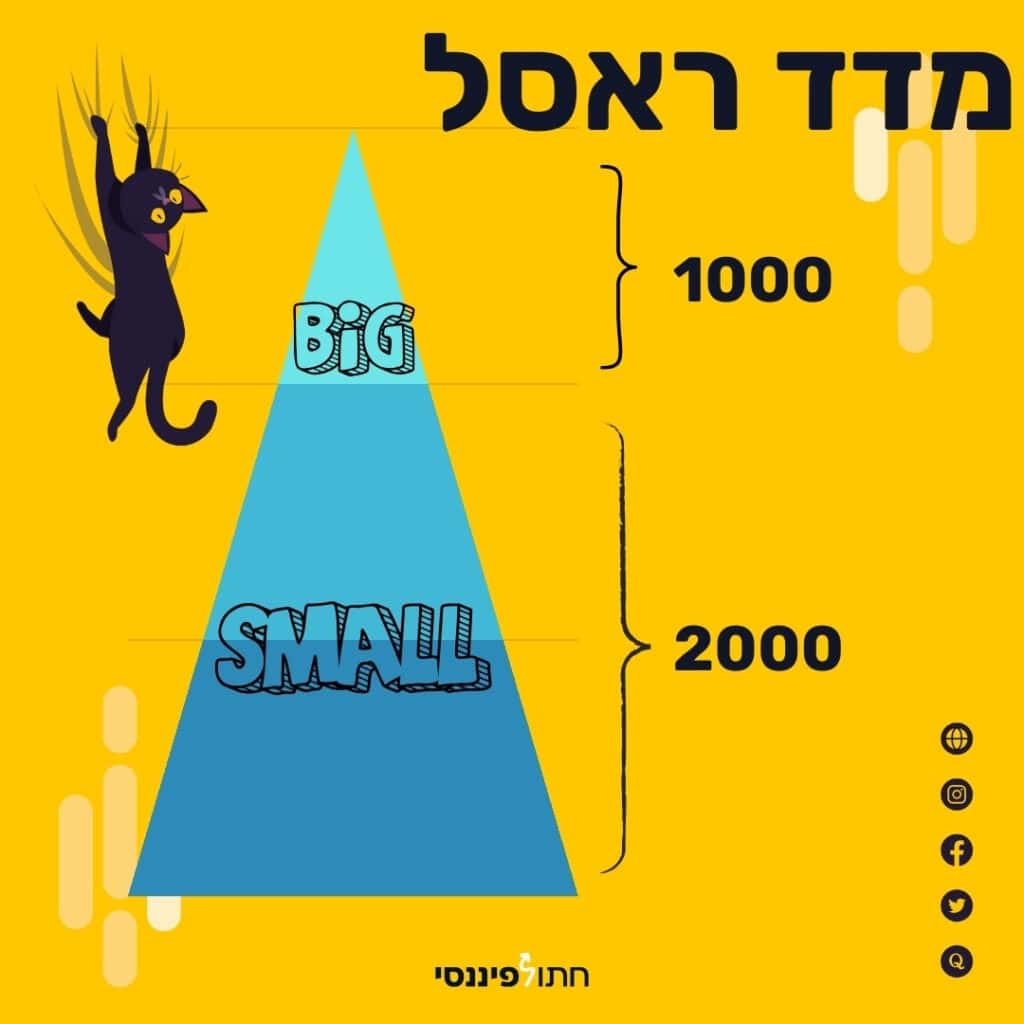

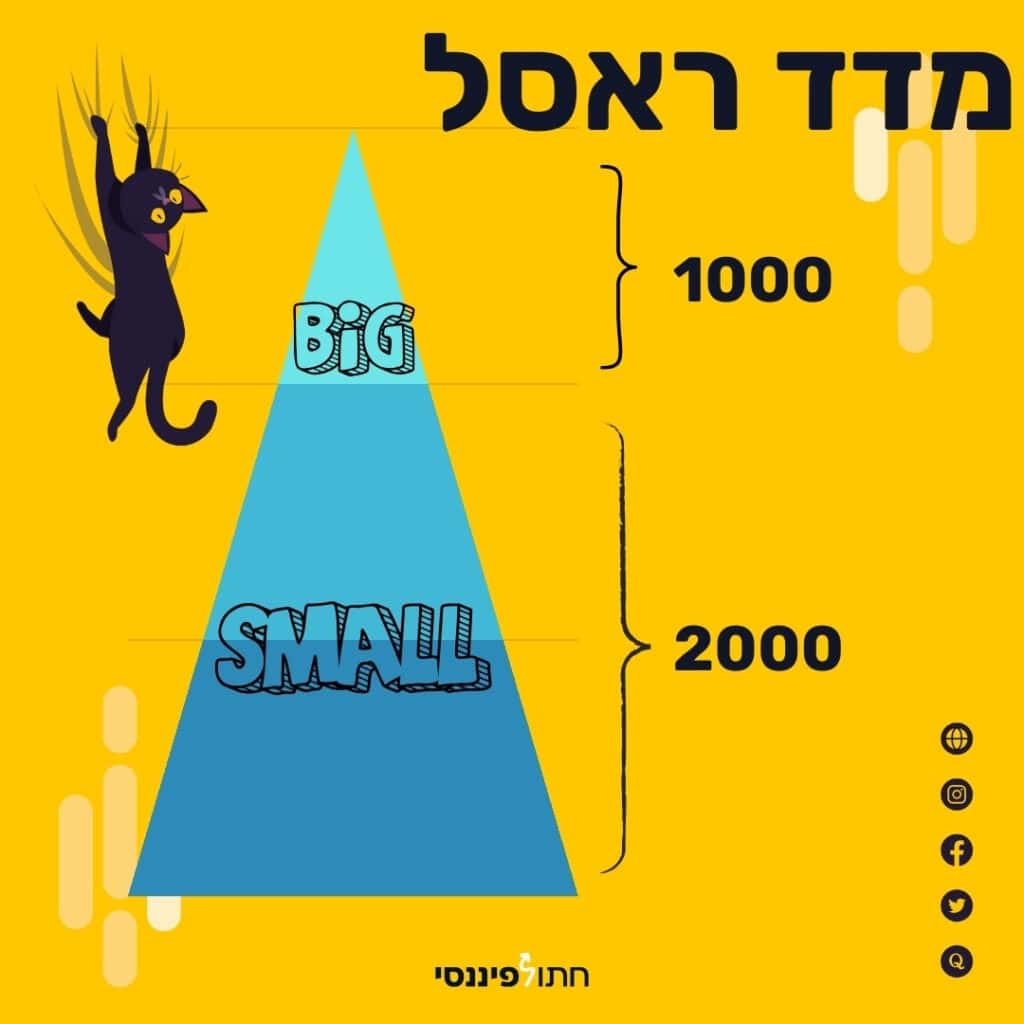

חלוקת מדד ראסל 3000 - ראסל 1000 + ראסל 2000.

רגע לפני שנצלול לתוך מדד הראסל 2000, בואו נבין את מערכת מדדי ראסל וממה היא מורכת. כאמור, מדד ראסל 3000, מחקה את הערך של 3000 החברות המובילות בארה"ב מתוכן צמחו 2 מדדים חשובים אחרים:

מדד ראסל 1000 - מודד את 1000 החברות הגדולות בכלכלת ארצות הברית.

מדד ראסל 2000 - מודד את... כן! צדקתם! את 2000 החברות הקטנות (SMALL CAP) בכלכלת ארצות הברית אגב, יודעים כמה ה RUSSEL 2000 מהווה באחוזים מה RUSSEL 1000? רמז: הרבה פחות משני שליש... תמשיכו לקרוא!

השוואת מדד ראסל 1000, למדד ראסל 2000 ולמדד ראסל 3000

| מאפיין | ראסל 1000 | ראסל 2000 | ראסל 3000 |

|---|---|---|---|

| מספר חברות | כ-1,000 החברות הגדולות בארה"ב | כ-2,000 החברות הקטנות והבינוניות | כ-3,000 חברות (שילוב של 1000 + 2000) |

| נתח שוק | כ-92% משווי השוק האמריקאי | כ-8% משווי השוק האמריקאי | כ-100% משוק המניות האמריקאי הסחיר |

| גודל חברות | חברות גדולות (Large Cap) | חברות קטנות (Small Cap) | מגוון - מגדולות לקטנות |

| תנודתיות | נמוכה יחסית | גבוהה יחסית | בינונית (ממוצע משוקלל) |

| חשיפה בינלאומית | גבוהה - פעילות גלובלית | נמוכה - מיקוד בשוק המקומי | מעורבת |

| סיכון יחסי | נמוך-בינוני | גבוה יחסית | בינוני |

| פוטנציאל צמיחה | בינוני | גבוה | בינוני-גבוה |

| דוגמאות לחברות | Apple, Microsoft, Amazon | Macy's, Crocs, AMC | שילוב של שני המדדים האחרים |

ואם אתם לא סגורים בדיוק, אז הנה תזכורת על מה זה מדד ומה זה קרן סל מחקה מדד.

מדד ראסל 2000 - RUSSEL 2000 INDEX - הגודל לא קובע

מדד ראסל 2000, באנגלית: RUSSELL 2000 INDEX, הוא מדד שעוקב אחרי כל החברות שבמקומות 1000 עד 3000 בכלכלה האמריקאית. או במילים אחרות מדד ראסל 2000 הוא עוקב אחרי מניות קטנות (SMALL CAP) שנמצאות "במקום השני" בבורסה האמריקאית. סוג של מקום שני... וליתר דיוק הוא עוקב אחר 2000 החברות הקטנות יותר במשק האמריקאי. מדד הראסל 2000 מהווה רק כ 7% מתוך כלל מדד הראסל 3000.

אגב, כאשר אומרים שמדד הראסל 2000 הוא מדד לחברות קטנות, אל תשכחו שמדובר פה עדיין בכלכלת ארה"ב ולא מדד של אביב 90 של ישראל. המדד שמכיל 90 חברות ישראליות מתחת למדד תל אביב 35, המדד של ה"גדולות". אז יודעים מה ממוצע ערך החברות במדד ראסל 2000? כ-4.5 ביליון דולר. קטן, הא? טוב נו.. .הכל יחסי בחיים, ככה איינשטיין קבע.

הרכב מדד הראסל 2000

למדד הראסל 2000 כאמור יש 2000 חברות קטנות מארצות הברית שכוללות את כל הסקטורים בכלכלת ארה"ב, כמו בין היתר תעשיה טכנולוגיה, רפואה, ביטוח, אנרגיה ו... בעצם בואו ותראו בעצמכם את הפילוח הרכב מדד הראסל 2000:

| סקטור | אחוז מהמדד |

|---|---|

| תעשייה | 19% |

| קמעונאות ושירותים | 17% |

| פיננסים | 14% |

| טכנולוגיה | 14% |

| בריאות | 15% |

| אנרגיה | 9% |

| נדל"ן | 6% |

| חומרי גלם | 4% |

| תקשורת | 2% |

מדד ראסל 2000 - יתרונות להשקעה

פיזור תיק ההשקעות - מדד ראסל 2000 מאפשר חשיפה לסקטורים רבים

אחד היתרונות של מדד הראסל 2000 הוא הפיזור שלו. נכון, זה עדיין בכלכלה האמריקאית, אבל הוא מכיל המון מניות. לרב אנחנו נשמע על השקעה במדדים אמריקאים מובילים כמו "האחים הגדולים" שלו בדמות מדד S&P 500 או מדד נאסדק 100.

מדד RUSSEL 2000 נותן לנו פה חשיפה לכל המניות הקטנות של ארה"ב, כאלו שלרב לא נכללות במדדים המובילים בעולם. לרב לא תהיה פה חפיפה בתיק ההשקעות אם נחזיק את המניות הגדולות של ארצות הברית כמו S&P 500. ולמעשה תמהיל תיק השקעות פסיבי במסחר עצמאי של השקעה במדד ראסל 2000 יחד עם S&P 500 יכול לתת לנו חשיפה רחבה ומפוזרת לרב המכריע של הכלכלה האמריקאית.

פוטנציאל תשואה גבוה יותר

הדבר השני והמעניין יותר הוא פוטנציאל התשואה, מי שנמצא במקום השני יכול להפוך יום אחד למקום הראשון. ב"מקום השני" נמצאות החברות עם פוטנציאל גדילה, רגע לפני התפוצצות פוטנציאלית. חברות קטנות שעושות את דרכן למעלה, ויכולות להשיא תשואה פוטנציאלית גבוהה יותר.

טבלת השוואה יתרונות וחסרונות למדד RUSSEL 2000

| יתרונות | חסרונות |

|---|---|

| חשיפה לחברות צומחות - המדד מכיל חברות קטנות בעלות פוטנציאל צמיחה גבוה | תנודתיות גבוהה - חברות קטנות נוטות להיות תנודתיות יותר מחברות גדולות |

| פיזור בכלכלה האמריקאית - המדד כולל כ-2,000 חברות ממגוון ענפים במשק האמריקאי ועם חפיפה חלקית למדד ה S&P 500 | ביצועים חלשים בתקופות משבר - בתקופות של אי-ודאות כלכלית, חברות קטנות נפגעות יותר |

| הזדמנות לתשואת יתר - מניות קטנות יכולות "להכות" מדדים עם מניות גדולות לתקופות זמן | דמי ניהול גבוהים יחסית - קרנות סל וקרנות נאמנות על המדד נוטות לגבות דמי ניהול גבוהים יותר |

| חשיפה לכלכלה המקומית האמריקאית - החברות במדד מתמקדות יותר בשוק המקומי לעומת חברות גדולות | סיכון עסקי גבוה יותר - חברות קטנות חשופות יותר לסיכונים עסקיים וקשיי מימון |

| מיקוד מקומי - חשיפה פחותה לסיכונים גיאופוליטיים בינלאומיים | נזילות נמוכה יותר - חלק מהחברות במדד נסחרות בנזילות נמוכה יחסית |

| מנוע צמיחה כלכלית - חברות קטנות מייצרות חלק ניכר ממקומות העבודה החדשים בארה"ב | איכות נמוכה יותר - יותר חברות לא רווחיות או בעלות איתנות פיננסית נמוכה |

| חשיפה למגזרים בצמיחה - ייצוג גבוה יותר של מגזרים כמו בריאות, טכנולוגיה וצריכה מחזורית | השפעה חזקה יותר של המטבע - תנודות בדולר משפיעות יותר על חברות הפועלות בעיקר בארה"ב |

חסרונות למדד ראסל 2000

תנודתיות גבוהה

רגע לפני שקופצים משמחה בשל היתרונות היחסיים שלו, חשוב לזכור שעיקר החברות במדד ראסל 2000 הם חברות קטנות, SMALL CAP, שמרגישות את שינויי השוק חזק יותר מחברות גדולות. כלומר הן תנודתיות יותר וצריך להבין זאת היטב כאשר רוצים לקנות את מדד ה RUSSEL 2000, זו רכבת הרים ולא נסיעה ישרה ואופקית על כביש החוף.

סיכון - סיכוי גבוה יחסית

לאור אופי מדד ראסל 2000, הרכב המניות והחשיפה אז הפוטנציאל לרווח והפסד גבוהים יחסית. לא בטוח שזה חיסרון, אבל לשונאי סיכון בהשקעות אני מציע לחשוב פעמיים לפני שקופצים ראש לקנות את מדד ה RUSSEL 2000.

מדד הראסל 2000 תשואה וגרף

איך אפשר כתבה על מדד הראסל 2000 מבלי לדבר על תשואה, נכון? זה כמו ללכת לחנות גלידות ולא לטעום את גלידת הפיסטוק שלהם.

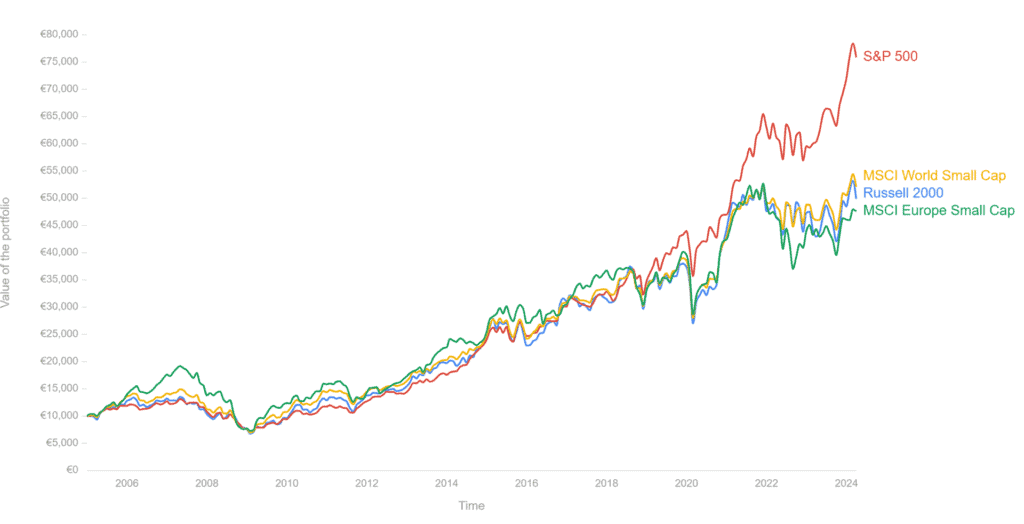

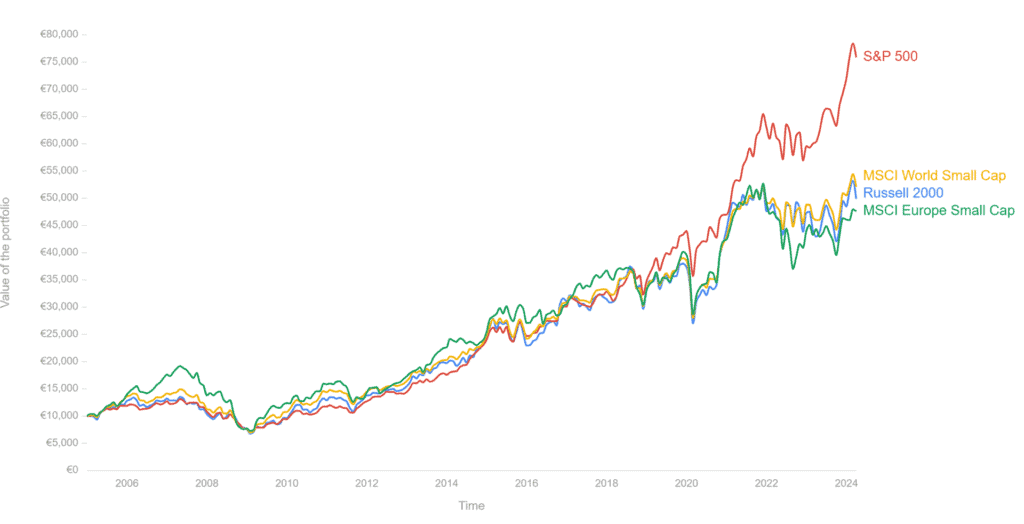

מאז הקמת מדד ראסל 2000 בשנת 1984, ועד היום שנת 2024, מדד ראסל 2000 השיא תשואה חיובית ממוצעת של כ 9.5% בשנה. ואם נמקד ל-20 השנים האחרונות אז התשואה היא כ- 7.5%, שזה לא רע כחלופה וגיוון בתיק ההשקעות הפסיבי שלנו. תראו בתרשים התשואות המצורף כיצד מתנהג מדד ראסל 2000 למול מדדים אחרים של מניות שווי שוק קטן מקבילים אליו בכלכלות שונות, SMALL CAP, והפעם מול השוק האירופאי, השוק העולמי ואיך כל זה למול מדד הייחוס של ה S&P 500 של 500 הגדולות של ארצות הברית.

מדד ראסל 2000 השוואה מול מדדים מקבילים של SMALL CAP ו S&P 500

איך ואיפה לקנות את מדד הראסל 2000?

לא ניתן לקנות את מדד הראסל 2000 עצמו, אלא צריך לקנות קרן סל מחקה את מדד הראסל 2000. זה החלק שבו נסביר איך אפשר להשקיע במדד ראסל 2000 ואיפה?

טכנית, ניתן לעשות זאת בקלות באמצעות פתיחת חשבון מסחר עצמאי באחד הברוקרים המומלצים. לאחר מכן ניתן לקנות את קרנות הסל ותעודות הסל של הראסל 2000.

איך ניתן לקנות תעודות סל מחקות את מדד ראסל 2000?

באמצעות מספר שלבים פשוטים ועל ידי ההטבות הכי זולות שיש בחשבון מסחר עצמאי:

- פתיחת חשבון מסחר עצמאי באחד הברוקרים המובילים והמפוקחים בישראל.

- העברת סכום הכסף לחשבון המסחר העצמאי.

- רכישת תעודת סל או קרן מחקה ראסל 2000, ו/או כל נייר ערך אחר.

- ניוד תיק השקעות מהבנק אם כבר יש לכם תיק קיים.

ואם אתם צריכים עזרה, אז נוכל לסייע בשמחה בליווי אישי והדרכה לפתיחת תיק השקעות.

איך אני בוחר את תעודת הסל ראסל 2000?

יש פה מספר מרכיבים כמו בין היתר, מדינת המקור, ישראל, אירלנד או ארצות הברית. דמי ניהול זה פקטור חשוב מאוד. סוג העקיבה סינטטית מול טבעית, הצמדה למדד, מיסוי פנימי ועוד. אפרט את עיקרי הסעיפים לבחירת תעודת סל על מדד ראסל 2000. במדריך קרנות סל מחקות מדד פירטתי את רשימת הסעיפים בהם אני בוחר קרן סל מחקה. אביא לכם פה את העיקרים שאני חושב שנכון לבחור אורם כאשר עושים השקעה בקרן סל RUSSEL 2000:

- מדינת קרן הסל - קרן אירית, קרן אמריקאית או קרן ישראלית. לטעמי לרב הישראלים יתאימו קרנות איריות וקרנות מחקות ישראליות.

- דמי ניהול - לשאוף לדמי הניהול הכי זולים שיש.

- חשיפה למטבע זר - האם אתם רוצים לקנות קרן סל מדד ראסל מנוטרלת מט"ח או חשופת מט"ח ולהיות מושפעים מתנודתיות הפרשי המט"ח? פה יש הסבר מקיף על קרנות סל מנוטרלות מט"ח.

- קרן סל צוברת או מחקת דיבידנד - לרב קרנות סל צוברות דיבידנדים יתאימו למשקיעים פסיבים לטווח ארוך.

- הצמדה לצורך מס רווחי הון - יש צמדה לצורך מס רווחי הון למדד המחירים לצרכן, אינפלציה, ויש תעודות סל ראסל שהן צמודות למט"ח.

הקליקו פה לפתיחת חשבון מסחר עצמאי עם ההטבות הכי זולות

אילו קרנות ותעודות סל של RUSSEL 2000 מומלצות אפשר להשקיע?אני לא יכול להמליץ על ניירות ערך, אבל תכף אתן פה רשימה של קרנות סל מחקות ותעודות סל ראסל 2000, קרנות איריות, קרנות ישראליות וקרנות אמריקאיות, וחלקן גם קרנות כשרות שמחקות את המדד וכל שנותר לכם הוא לבחור איזו קרן סל מחקה מדד ראסל 2000 מתאימה לכם ובעיקר איזו תעודת סל לא מתאימה!

שימו לב לדיסקליימר הזה: זה לא המלצה/ייעוץ ואתן פה כמה קרנות סל בכל קטגוריה לתעודות סל ראסל 2000, תעשו שיעורי בית, תבדקו מה נכון לכם ובמידת הצורך להתייעץ עם מומחים ולבחור בהתאם.

טבלת השוואת קרנות סל מדד ראסל 2000

קרנות סל אמריקאיות

| שם הקרן | סימול | דמי ניהול | דיבידנד | סוג עקיבה | מיסוי דיבידנד פנימי | מס עיזבון | מטבע |

|---|---|---|---|---|---|---|---|

| iShares Russell 2000 ETF | IWM | 0.19% | מחלקת | פיזית | 25% | יש | דולר |

| Vanguard Russell 2000 ETF | VTWO | 0.10% | מחלקת | פיזית | 25% | יש | דולר |

קרנות מחקות ישראליות

| שם הקרן | סימול | דמי ניהול | דיבידנד | סוג עקיבה | מיסוי דיבידנד פנימי | מס עיזבון | מטבע |

|---|---|---|---|---|---|---|---|

| קסם KTF (4D) Russell 2000 | 5138631 | 0.3% + 0.03% (נאמנות) | צוברת | סינטטית | 0% | אין | שקל |

| אי.בי.אי. מחקה Russell 2000 | 5124284 | 0.4% + 0.03% (נאמנות) | צוברת | סינטטית | 0% | אין | שקל |

| תכלית סל (4D) Russell 2000 | 1144484 | 0.3% + 0.03% (משתנים) + 0.6% (נאמנות) | צוברת | סינטטית | 0% | אין | שקל |

| קסם Russell 2000 KTF מנוטרלת מט"ח | 5128079 | 0.25% + 0.025% (נאמנות) | צוברת | סינטטית | 0% | אין | שקל |

קרנות סל אירופאיות

| שם הקרן | סימול | דמי ניהול | דיבידנד | סוג עקיבה | מיסוי דיבידנד פנימי | מס עיזבון | מטבע |

|---|---|---|---|---|---|---|---|

| Invesco Russell 2000 UCITS ETF Acc | RTYS / 1206895 (בישראל) | 0.25% | צוברת | סינטטית | 0% | אין | יורו, דולר, שקל (בישראל) |

| SPDR Russell 2000 US Small Cap UCITS ETF | R2US | 0.30% | צוברת | טבעית | עד 15% | אין | דולר |

רשימת תעודות סל ראסל 2000

ולמי שיותר נוח בצורת רשימת קרנות סל מחקות מדד ראסל 2000:

קרן סל אמריקאית מדד ראסל 2000

iShares Russell 2000 ETF

- סימול נייר: IWM

- דמי ניהול: 0.19%

- מחלקת או צוברת דיבידנד: מחלקת.

- סוג עקיבה: פיזית.

- מיסוי דיבידנד פנימי: 25%.

- מס עיזבון: יש.

- מטבע: דולר.

Vanguard Russell 2000 ETF

- סימול נייר: VTWO

- דמי ניהול: 0.1%

- מחלקת או צוברת דיבידנד: מחלקת.

- סוג עקיבה: פיזית.

- מיסוי דיבידנד פנימי: 25%.

- מס עיזבון: יש.

- מטבע: דולר.

קרן מחקה ישראלית מדד ראסל 2000

קסם KTF (4D) Russell 2000

- סימול נייר: 5138631

- דמי ניהול: משתנים 0.3% + דמי נאמנות של 0.03%

- מחלקת או צוברת דיבידנד: צוברת.

- סוג עקיבה: סינטטית.

- מיסוי דיבידנד פנימי: 0%.

- מס עיזבון: אין.

- מטבע: שקל.

אי.בי.אי. מחקה Russell 2000

- סימול נייר: 5124284

- דמי ניהול: 0.4% + דמי נאמנות של 0.03%

- מחלקת או צוברת דיבידנד: צוברת.

- סוג עקיבה: סינטטית.

- מיסוי דיבידנד פנימי: 0%.

- מס עיזבון: אין.

- מטבע: שקל.

תכלית סל (4D) Russell 2000

- סימול נייר: 1144484

- דמי ניהול: 0.3% + דמי ניהול משתנים 0.03%+ דמי נאמנות של 0.6%

- מחלקת או צוברת דיבידנד: צוברת.

- סוג עקיבה: סינטטית.

- מיסוי דיבידנד פנימי: 0%.

- מס עיזבון: אין.

- מטבע: שקל.

קסם Russell 2000 KTF מנוטרלת מט"ח

- סימול נייר : 5128079

- דמי ניהול: 0.25% + דמי נאמנות של 0.025%

- מחלקת או צוברת דיבידנד: צוברת.

- סוג עקיבה: סינטטית.

- מיסוי דיבידנד פנימי: 0%.

- מס עיזבון: אין.

- מטבע: שקל.

קרן סל אירית מדד ראסל 2000

Invesco Russell 2000 UCITS ETF Acc

- סימול נייר: RTYS

- דמי ניהול: 0.25%

- מחלקת או צוברת דיבידנד: צוברת.

- סוג עקיבה: סינטטית.

- מיסוי דיבידנד פנימי: 0%.

- מס עיזבון: אין.

- מטבע: יורו, דולר.

שימו לב, ניתן גם לקנות את את הקרן האירית על הראסל גם בשקלים. היא נסחרת בבורסה הישראלית בשקלים תחת הסימול 1206895

SPDR Russell 2000 US Small Cap UCITS ETF

- סימול נייר: R2US

- דמי ניהול: 0.3%

- מחלקת או צוברת דיבידנד: צוברת.

- סוג עקיבה: טבעית.

- מיסוי דיבידנד פנימי: עד כ-15%.

- מס עיזבון: אין.

- מטבע: דולר.

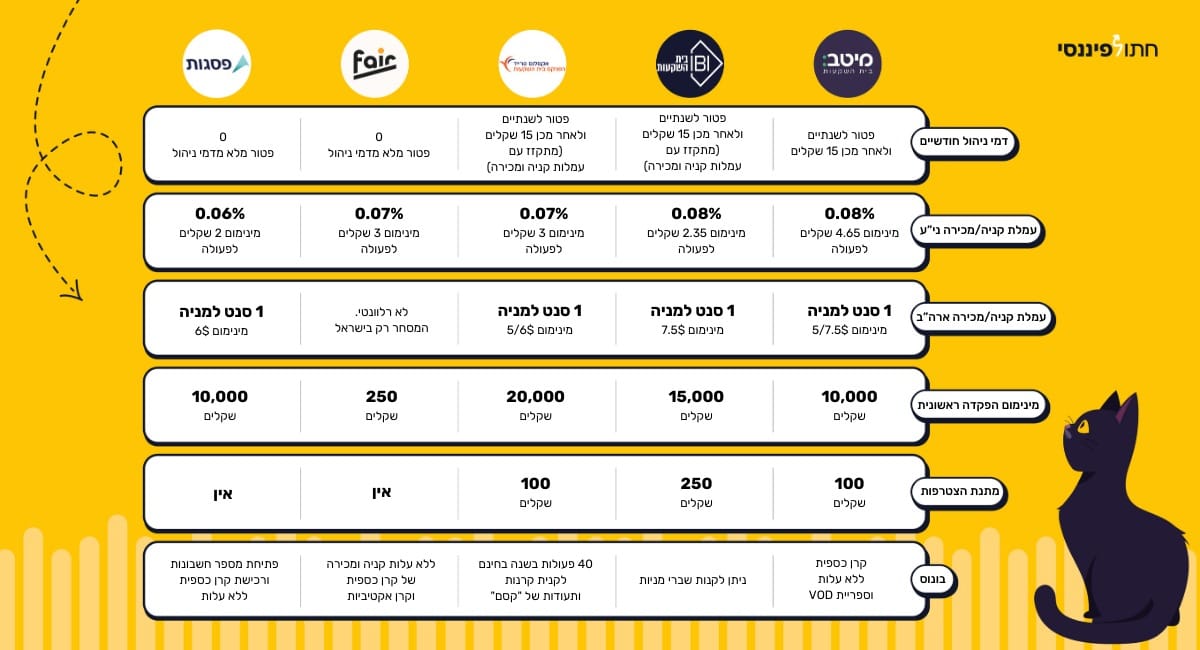

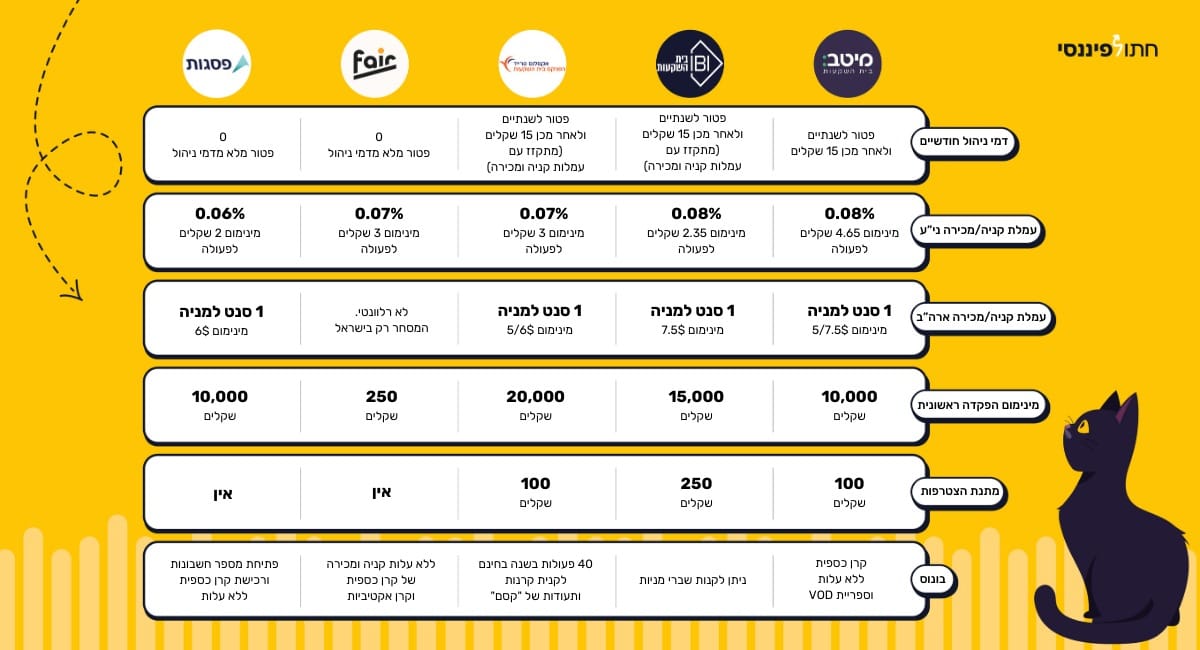

ברוקרים מומלצים להשקעה בקרנות סל מחקות מדד RUSSEL 2000:

אתם לא צריכים לשבור את הראש. עשינו לכם את כל העבודה ואת סקר השוק והבאנו לכם את ההטבות הכי זולות שיש פתיחת חשבון מסחר עצמאי. אם כבר יש לכם תיק השקעות בבנק, איך להעביר ניירות ערך בין חשבונות ולחסוך בעמלות מסחר? קראו במדריך המקיף.

מיטב טרייד:

- מינימום השקעה ראשונית: 10,000 שקלים.

- עמלת קניה ומכירה של 0.08%, מינימום לפעולה – 4.65 שקלים.

- הטבת הצטרפות: פטור לשנתיים מדמי ניהול + בדיקת החזרי מס לשכירים בחינם.

- דמי ניהול לאחר הפטור: 15 שקלים בחודש.

- ניתן לפתוח ישירות מפה.

IBI

- מינימום השקעה ראשונית: 15,000 שקלים.

- עמלת קניה ומכירה של 0.08%, מינימום לפעולה – 2.35 שקלים.

- הטבת הצטרפות: פטור לשנתיים מדמי ניהול + 250 שקלים מתנה בפתיחת החשבון.

- דמי ניהול לאחר הפטור: 15 שקלים בחודש שלאחר השנתיים מתקזזים עם עמלת קניה ומכירה.

- ניתן לפתוח ישירות מפה.

אקסלנס

- מינימום השקעה ראשונית: 20,000 שקלים.

- עמלת קניה ומכירה של 0.07%, מינימום לפעולה – 3 שקלים.

- הטבת הצטרפות: פטור לשנתיים מדמי ניהול + 100 שקלים מתנה בפתיחת החשבון.

- דמי ניהול לאחר הפטור: 15 שקלים בחודש שלאחר השנתיים מתקזזים עם עמלת קניה ומכירה.

- ניתן לפתוח ישירות מפה.

פסגות

- מינימום השקעה ראשונית: 10,000 שקלים.

- עמלת קניה ומכירה של 0.06%, מינימום לפעולה – 2 שקלים.

- הטבת הצטרפות: פטור מלא מדמי ניהול

- ניתן לפתוח ישירות מפה.

FAIR

- מינימום השקעה ראשונית: 250 שקלים.

- עמלת קניה ומכירה של 0.07%, מינימום לפעולה – 3 שקלים.

- הטבת הצטרפות: 0.07% עמלת קניה ומכירה

- דמי ניהול: אין.

- ניתן לקנות קרנות מחקות ישראליות וקרנות אקטיביות.

- ניתן לבצע הוראת קבע לקניה, אוטומציה מלאה, גם של ההעברה מהבנק וגם של הרכישה עצמה.

- ניתן לקנות קרן כספית שקלית לחצו על הקישור לרכישת קרן כספית ללא עלות.

ניתן לפתוח ישירות מפה לקרנות מחקות ישראליות ולהנות מההטבה שקיבלנו עבורכם.

לפירוט כל הטבות הברוקרים ליחצו כאן

יש תתי סקטורים למדד RUSSEL 2000

מרב שהוא מדד מפותח יחסית, אז יש לראסל 2000 עוד 2 תתי מדדים, רק אציין אותם פה ולא ארחיב כי הם פחות רלוונטים לצורך רכישת מדד ראסל 2000.

מדד הצמיחה (Growth Index) של ראסל 2000, שמודד את הביצועים של ראסל 2000 עם יחסי מחיר לערך (פוטנציאלים) גבוהים יותר וערכי צמיחה חזויים גבוהים יותר.

מדד הערך (Value Index) של ראסל 2000, שמודד את הביצועים של ראסל 2000 עם יחסי מחיר לצמיחה נמוכים יותר ועם ערך נוכחי גבוה יותר.

רוצים להתחיל להשקיע בשוק ההון? בנינו לכם את התוכנית המשולמת, ליווי אישי יד ביד כל הדרך לתיק השקעות. מוזמנים להצטרף למאות הבוגרים שלנו שמשקיעים פסיבית בשוק ההון.

מה זה מדד ומה זה קרן סל?

אם קראתם עד לפה ואתם לא סגורים מה זה מה, קחו לכם 2 דקות להבין מה זה מדד בקצרה, ופה תוכלו לקרוא בהרחבה על מדדים מובילים בעולם.

אז מדד כשמו כן הוא, הוא מודד ביצועים. מדד בשוק ההון הכוונה היא מדידה של מספר גופים, ובמקרה הזה מספר מניות, 2000 מניות קטנות בשוק האמריקאי. במקום לבדוק מה כל אחת עשתה, עושים מעין "באנדל" להכל וככה יודעים את כיוון המשק. לא ניתן לקנות את המדד, אלא ניתן לקנות קרנות סל מחקות את אותו המדד.

אז מה זה קרן סל מחקה מדד?

זה נייר ערך, סוג של מניה, שגוף פיננסי הנפיק אותה לציבור ומאפשר לקנות ביצועי המדד. למעשה אם נקנה קרן סל מחקה מדד, נקנה את החלק היחסי של כל מניה ומניה במדד.

דמיינו מכונית מירוץ. המכונית הראשית (המדד) נוסעת במסלול, ויש עוד כמה מכוניות שנוסעות איתה. כולן רוצות להתנהג כמו מכונית המדד. אם היא פונה ימינה, הם תפנה גם. אם היא תאיץ הן גם כן. אבל לא תמיד יש התאמה אחד לאחד בין המכוניות לפעמים יש לימה חזקה מדי של אחת המכוניות והיא לא בדיוק כמו מכונית המדד ואז יש פערי סטייה, לפעמים זה הפוך יש תשואה עודפת קלה. אותן מכוניות שמחכות את מסלול הנסיעה של מכונית המדד נקראות קרן סל מחקה מדד. יש כאלו שהגיעו מישראל, קרן מחקה ישראלית, יש כאלו אירופאיות, קרן סל אירית ויש כמובן אמריקאיות.

רוצים לקרוא על קרנות סל מחקות מדד? כנסו למדריך הכי מקיף שיש!

רשימת מניות במדד ראסל 2000 ואיפה ניתן לראות את רשימת המניות בראסל 2000?

אחד האתרים שאני יותר אוהב זה YAHOO FINANCE, תוכלו שמה לראות את רשימת המניות במדד RUSSEL 2000.

5 טיפים להשקעה במדד ראסל 2000

1. השקעה לטווח ארוך:

מדד ראסל 2000 ידוע בתנודתיות שלו בטווח הקצר. לכן, חשוב להשקיע בו לטווח ארוך. עדיף 7 ואף 10 שנים או יותר, כדי לצלוח את התנודות הטבעיות בשוק ולהפיק תועלת מהצמיחה הפוטנציאלית שלו. אפשר כמובן להשקיע לטווח של 5 שנים, אבל הסיכון בהתאם. זיכרו השקעה לטווח ארוך היא תהנה מאפקט ריבית דריבית משמעותי יותר.

2. פיזור וגיוון נכסים:

אל תשימו את כל החתולים בסל אחד. פיזור ההשקעה בין מדד ראסל 2000 לנכסים אחרים, קרנות סל מחקות מדד נוספים, אגרות חוב, מניות בשווקים בינלאומיים ונכסים אלטרנטיביים, יעזור לכם לצמצם את הסיכון ויתרום לתיק השקעות מאוזן יותר.

3. השקעה סדירה:

השקעה סדירה בשיטת DCA, גם בהשקעות קטנות בשוק ההון, לאורך זמן, יכולה להיות דרך יעילה להפחית את הסיכון ולרכוש יחידות של מדד ראסל 2000 במחירים שונים, מה שמסייע בממוצע עלות הקנייה.

4. בחירת תעודות סל מתאימות:

קיימות תעודות סל רבות העוקבות אחר מדד ראסל 2000. חשוב לבחור תעודת סל בעלת עמלות נמוכות ותכונות נוספות שעשויות להתאים לצרכים האישיים שלכם, כמו תשלום דיבידנדים, מדינת ההנפקה או הצמדה למדד. למביני עניין גם קרנות ממונפות על מדד הראסל.

5. ביצוע מחקר שוטף:

>חשוב לעקוב אחר ביצועי מדד ראסל 2000, החברות הכלולות בו והגורמים הכלכליים והפוליטיים שעלולים להשפיע עליו. ביצוע מחקר שוטף יסייע לכם לקבל החלטות השקעה מושכלות ולבחון האם ההשקעה במדד זה עדיין תואמת את יעדי ההשקעה ופרופיל הסיכון שלכם.

האם כדאי להשקיע בראסל אם כבר אני מושקע ב S&P 500 או בנסד"ק 100?

כמו בהרבה דברים, התשובה לכך היא מורכבת מעט.

ראשית כמה מילים על מדד הנאסדק 100 ומדד ה S&P 500 - אלו מדדים מובילים ופופולרים מאוד בעולם. הם מכוונים לטופ החברות בארה"ב. ה S&P 500 ל 500 המובילות והנאסדק 100 ל100 הטכנולוגיות.

באופן טבעי המניות האלו לא בהכרח יהיו כחלק ממדד ה RUSSEL 2000 כי כאמור מדד הראסל 2000 מכיל בתוכו מניות קטנות אמריקאיות בניגוד לשני אלו שמכילים מניות גדולות אמריקאיות.

לכן בעיני יש הגיון להחזיק גם מניות שווי ערך גבוה כמו S&P 500 ו/או נאסדק 100 יחד עם מדד ראסל 2000 בעל שווי מניות קטנות. יש פה משום השלמה לשוק האמריקאי.

למעשה אם תחזיקו גם את הS&P 500 וגם את ראסל 2000 הרי שאתם מכסים את רב כלכלת ארה"ב. קצת בדומה לראסל 1000.

האם זה מפוזר מספיק? תגידו אתם. האם מבחינתכם כלכלת ארצות הברית היא מפוזרת מספיק או שצריך להכיל עוד כלכלות וסקטורים נוספים לתיק שלכם כמו מדד אירופאי, או אסייאתי או אולי בכלל סחורות ומתכות.

לעוד תכנים של חתול פיננסי ולספרית "לומדים עם החתול"

מה משפיע על תנודתיות מדד ראסל 2000

יש הרבה גורמים שמשפיעים על מדד RUSSEL 2000, אבל פה אני אגע בנקודה אחת חשובה - ריבית!

כיוון שמדובר בחברות שווי שוק נמוך, שהן יותר רגישות לאשראי ולריבית שהן משלמות, אז תנודתיות בריבית יכולה מאוד להשפיע על המדד הזה. סביר שעלית ריבית תאט את קצב צמיחת ה RUSSEL 2000, וכמובן ההפך. ירידת הריבית במשק האמריקאי יכולה להעלות את תשואת מדד RUSSEL 2000.

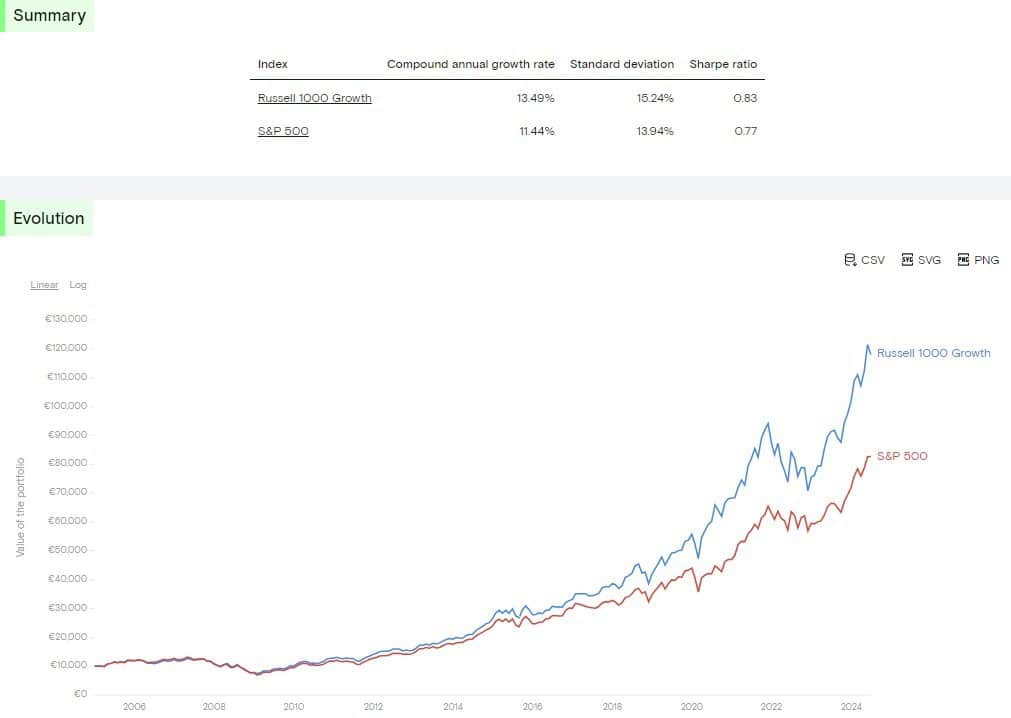

מדד ראסל 1000 מול מדד S&P 500

אני מניח שאחרי שקראתם עד פה את המדריך הזה למדד ראסל 2000 וראסל 1000 עולה התהיה: "אז למה לא לקנות את הראסל 1000 על פני ה S&P 500?"

ובכן זו שאלה מעולה!

התשובה הקצרה היא: זה אפשרי כמובן.

אבל שימו לב, הראסל 1000 הוא מן הסתם מפוזר יותר, זוכרים? 1000 מניות, הוא כולל כמעט את כל המדד ה S&P 500 ועוד כ 500 חברות נוספות של מניות בשווי בינוני - MID CAP.

מדד ראסל 1000 ניתן לקנות בין היתר באמצעות קרן אמריקאית בטיקר IWB, תוכלו לקרוא על זה פה.

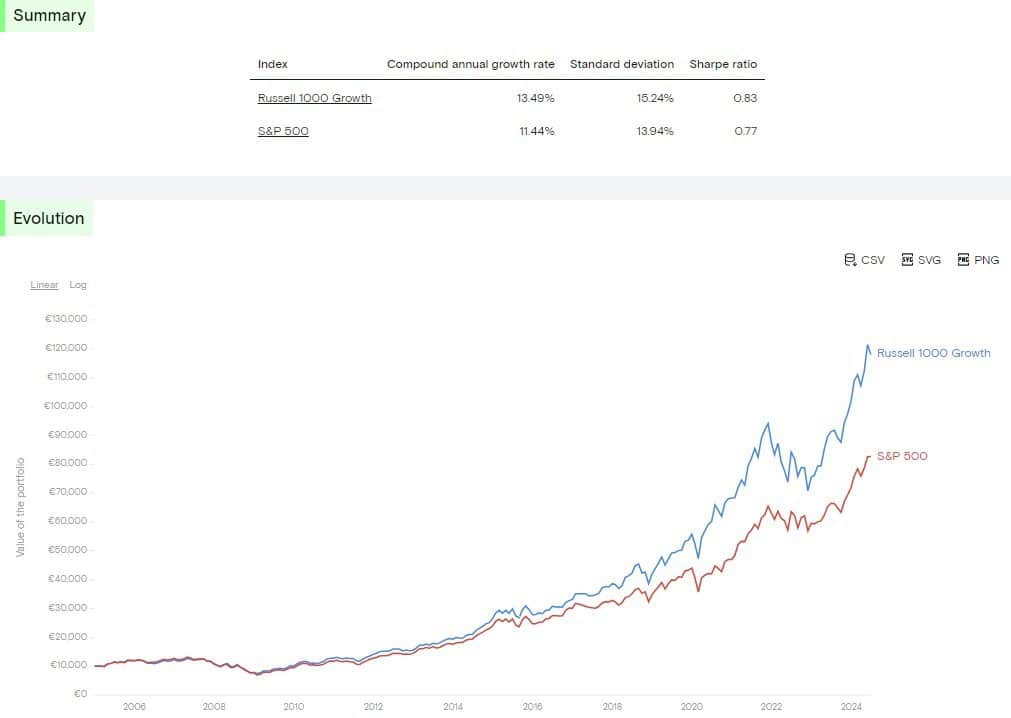

הקורלציה בין שני המדדים היא יחסית דומה כפי שתוכלו לראות בגרף המצורף, בהשוואה ל 20 השנים האחרונות. שימו לב לתשואות. כמובן זו לא המלצה לכלום - עשו את שיעורי הבית שלכם.

עוד מדדים מובילים ופופולרים בבורסה

רגע, לפני שאפרט פה על עוד מדדים בבורסה פופולרים ומומלצים לבחינה, חשוב לי לציין עם דיסקליימר ענקי - זו לא המלצה/ייעו להשקעות, אלא סקירה אודות מדדים נוספים למדד הראסל. בקישורים פה תוכלו לקרוא עוד אותם מדדים מובילים, אילו קרנות סל מחקות מדד ניתן לקנות אותן, יתרונות, חסרונות ומבעיקר מה נכון לכם:

סיכום ושורות תחתונות על מדד הראסל 2000

המדד עוקב אחרי מגוון גדול של חברות מהמון תחומים. טכנולוגיה בריאות, תעופה, פיננסים, חלל הכל מהכל. חשיפה רחבה של מגוון מניות קטנות. זאת בניגוד למדדים גדולים אחרים שהם יחסית מצומצמים.

לא 30 מניות כמו של מדד הדאו ג'ונס, לא 100 הטכנולוגיות של מדד הנאסדק 100, לא 500 הגדולות של מדד ה S&P 500, אלא 2000 מניות קטנות (SMALL CAP) בארצות הברית, וזה מה שהופך אותו למדד מעניין במיוחד.

מדד ראסל 2000 עוקב אחרי 2000 החברות במקומות 1000-3000 מתוך 3000 מניות בארצות הברית בבורסה האמריקאית. זה מדד של מניות שווי שוק קטן, הוא מכיל הזדמנויות מעניינות אבל מושפע בקלות מתנודות השוק. ולפני שמשקיעים מומלץ ללמוד ולהתייעץ.

שורה תחתונה - בראייתי זה לא מדד שעומד בפני עצמו בתיק ההשקעות הפסיבי שלנו בשוק ההון. זה מדד שהוא מתווסף למדדים "גדולים" אחרים כמו S&P 500 או מדד עולמי ומרכיב את החלק של שווי שוק נמוך אמריקאי. זה מדד תנודתי שבמידה לא מבוטלת מושפע מהריבית במשק האמריקאי.