מה זה נאסד"ק 100? ממה הוא מורכב?

נאסד"ק 100 (באנגלית: Nasdaq 100 index) הוא מדד שמייצג את 100 החברות הגדולות ביותר בבורסת נאסד"ק (באנגלית: The NASDAQ: National Association of Securities Dealers Automated Quotations).

בסוף 2024, מדד נאסד"ק 100 מורכב מ-100 החברות הלא פיננסיות הגדולות ביותר בבורסת נאסד"ק, נכון לשנת 2024.

בורסת נאסדק היא בורסה לניירות ערך עם כ 3,500 חברות, המבוססות העיקר על מניות טכנולוגיות אמריקאיות בין היתר חברות מובילות בתחום הטכנולוגיה, הביוטכנולוגיה, התעשייה, ועוד.

מדד הנאסדק 100 הוא מדד המכיל את הטופ 100 חברות בבורסה הזו, כמו Apple, Microsoft, Amazon, Nvidia, ו-Meta, וללא מניות של חברות פיננסיות. החברות במדד נבחרות לפי שווי שוק

שימו לב שיש פה חפיפה גדולה עם מדד אחר פופולרי S&P-500, ניגע בזה בהמשך.

מה זה בכלל מדד ומה זו קרן סל?

לפני שנצלול ללמוד על מה זה מדד הנאסדק 100, חשוב להבין קודם כל מה זה מדד (INDEX) ומה זה קרן סל (ETF). ממש בקצרה, בלי אכילת ראשים.

מה זה מדד (INDEX)?

מדד בשוק ההון הוא כשמו כן הוא – מודד. תחשבו על קבוצת כדורגל אהובה. אם הקבוצה מנצחת הרבה משחקים, המדד שלה (הערך) עולה וזה אומר שהיא עושה טוב. אם הקבוצה מפסידה הרבה משחקים, המדד (הערך) יורד וזה אומר שהיא לא עושה טוב. המדד עוזר לנו לדעת במבט חטוף איך הקבוצה עושה, בלי לצפות בכל המשחקים אחד אחד. אם נחזור לבורסה המדד מראה לנו את הביצועים של מקבץ חברות בשוק ההון. אם המדד עולה, זה אומר שהחברות עושות טוב, ואם הוא יורד, זה אומר שהחברות לא עושות כל כך טוב. זו דרך פשוטה לראות את התמונה הכללית של מה שקורה בשוק. אפשר לקרוא פה עוד על מדדים מובילים בבורסות בעולם.

מה זה קרן סל (ETF)?

קרן סל היא כמו קופסה עם כל מיני חטיפים שונים בתוכה. במקום לקנות כל חטיף בנפרד, אפשר לקנות את הקופסה שבה יש קצת מכל סוג. בעולם הכסף, קרן הסל מאפשרת לנו לקנות חלק מאותה קופסה שמכילה קצת מכל סוג של מניות של חברות שונות. זו דרך טובה להשקיע כסף בהרבה חברות בו זמנית, במקום לקנות מניית חברה אחת אחת.

מה זה קרן סל מחקה מדד?

אותו סל מניות שמחקה את המדד שאותו היא כוללת.

בדוגמה שלנו בהמשך, QQQ היא קרן סל שמחקה את מדד הנאסד”ק 100. ויש קרנות נוספות כמו מחקות ישראליות 5128905 וגם קרן סל אירית 1186063.

המדריך המלא לקרנות סל מחקות מדד

כל מה שאתם צריכים לדעת על קרנות סל מחקות מדד.

איך בוחרים קרן סל?

מה ההבדל בין קרן אירית, קרן ישראלית וקרן אמריקאית?

ועוד…

למידע מפורט על איך לבחור בין קרנות סל איריות, אמריקאיות או ישראליות והשוואת דמי ניהול, תמצאו במדריך המלא לקרנות סל מחקות מדד.

למה להשקיע במדד הנאסדק 100?

מדד הנאסדק 100 - משקיעים בעתיד

מדד הנאסד"ק הוא כאמור ממוקד ל-100 חברות מובילות במדדים טכנולוגים בבורסת הנאסד"ק (NASADQ). הוא מצד אחד יחסית מצומצם ולא מפוזר, מצד שני העולם הולך על טכנולוגיה אתם יודעים... אז אם אתם מאמנים בזה, וחושבים שזה העתיד, אולי יש מקום לשקול להכניס את מדד הנאסד"ק 100 לתיק ההשקעות שלכם. וכמובן אפשר "לתבל" בעוד מדדים בבורסה אחרים שיכולים להתאים לכם.

תשואות מדד הנאסדק

אמנם כל אמירה על תשואות מיד גוררת את המשפט הנכון והאלמותי:

"תשואות העבר אינן מעידות על תשואות העתיד"

עם זאת, ניתן להסתכל אחורה על מדדים ולהעריך מה יהיה בעתיד. כל התשואות המוצגות כאן הן במונחי USD, כדי לשקף את ערכי המדדים כפי שמקובל בשוק ההון הגלובלי.

.זיכרו, אנחנו פה להשקעה לטווח ארוך, ככה שגם אם תהיינה נפילות בשוק ההון, ואני מבטיח שתהיינה כאלו, הזמן הוא החבר הטוב שלנו. לא צריך לנסות לתזמן את שוק ההון, אלא להיות בו

חשוב לבחור טווח השקעה שמתאים לצרכים ולסיבולת התנודתיות שלכם, שכן טווח ההשקעה משפיע על פיזור הסיכונים ותשואות המדד בפועל.

אם נסתכל על תשואות המדד תחת קרן סל אמריקאית בסימון QQQ, אז נוכל לראות כי הממוצע הרב שנתי לאורך עשורים הוא כ 11%. שזה לא רע בכלל!

דמי ניהול לקרנות סל מחקות מדד נאסדק 100

ישנן קרנות סל של הנאסדק 100, כפי שתראו בפסקה הבאה, שהן זולות יחסית ועולות 0.2% ואפילו כאלו עם דמי ניהול של 0.15%, וגם... תחזיקו חזק עם דמי ניהול 0% ועליהם יש דמי ניהול משתנים של 0.1%.

לקריאה נוספת בנושא:

למה לא להשקיע בנאסד"ק 100?

כאמור, אני לא אומר לכם האם להשקיע במדד הנאסדק 100 או לא, אבל חשוב להבין גם מה החיסרון שלו.

ובכן... אתם כבר חתולים פיננסים, אז רק לפי השם שלו 100, אתם מבינים שזה מדד מצומצם יחסית, במיוחד אם משווים אותו לחתול גדול יותר (מפוזר יותר) מדד ה S&P 500. יש בו רק 100 מניות לעומת מדדים אחרים שהם מפוזרים יותר גם כמותית וגם סקטוריאלית.

חשוב היה לי לשים את זה פה לפני שצוללים לעומק, כי זה דיסקליימר חשוב לגבי האם להשקיע או לא להשקיע במדד הנאסדק 100. החלטה שלכם.

אילו קרנות סל מומלצות יש לנאסדק 100?

למדנו מה זה מדד, למדנו מה זה קרן סל, ומה הייחודיות של מדד הנאסד"ק-100 ולמה להשקיע, בואו נראה אילו קרנות סל מחקות את מדד הנאסדק-100 יש לנו?

לפני כן, מזכיר שיש מספר דרכים להשקיע בקרנות סל מחקות מדדים, אפשר דרך הבנק, אבל זה יקר מאוד ואפשר לקנות קרנות סל דרך חשבון מסחר עצמאי ולהנות מהטבות ייחודיות עם דמי ניהול מוזלים מאוד - ניגע בזה גם בהמשך.

רק דיסקליימר קטן - אני נותן פה דוגמאות לקרנות סל מחקות מדד נאסדק 100 פופולריות. זו ממש לא המלצה לקניה של אותן קרנות סל, אלא רק דוגמה להמחשה.

מלבד קרנות סל ומניות, קיימת דרך נוספת לקבל חשיפה למדד הנאסדק 100 - באמצעות חוזים עתידיים על הנאסדק. שיטה זו מתאימה בעיקר לסוחרים פעילים שמעוניינים לנצל את המינוף ואת שעות המסחר המורחבות, אך דורשת הבנה מעמיקה של ניהול סיכונים.

קרן סל נאסדק 100 מומלצת ופופולרית

שימו לב בבקשה, אני לא ממליץ פה על שום קרן סל מחקה מדד נאסד"ק 100, אלא רק מציע לכם כמה קרנות סל ולהתרשמות כללית. לא מכירים לעומק מה זה קרן סל מחקה מדד, כנסו לקישור ותגיעו למדריך הכי מקיף שיש על קרנות סל מחקות מדד

באופן טבעי לא אסקור את כל קרנות הסל שמחקות את מדד הנאסדק 100, אלא את קרנות הסל הפופולריות והמובילות, שימו לב כי אם יש מונחים לא ברורים, אפשר לחפשם ב-"חתולופדיה" - מילון מונחים פיננסי:

קרן סל אמריקאית מחקה מדד נאסדק 100

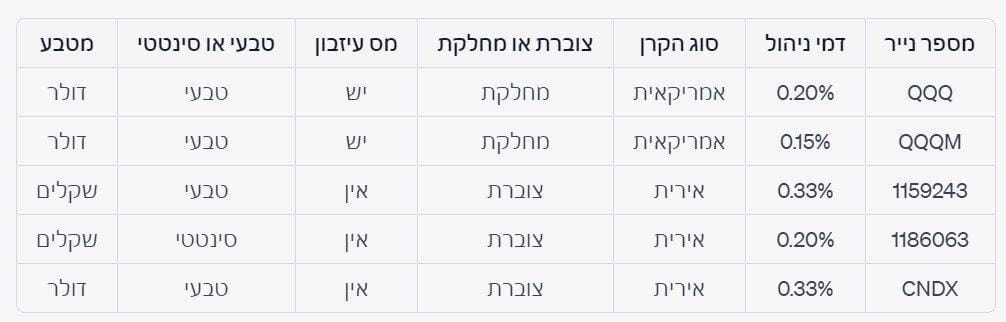

- QQQ - קרן סל אמריקאית עם דמי ניהול של 0.2%. זו קרן שמחלקת דבידנדים, נסחרת בדולרים וחשופה למס עיזבון אמריקאי.

- QQQM - אחותה הצעירה והקצת יותר זולה של ה-QQQ. היא גם כן קרן סל אמריקאית, מחלקת דבידנדים (מעט פחות), אבל עם דמי ניהול זולים יותר, 0.15%, ועם נזילות נמוכה יותר, אבל לא הייתי מתרגש מזה.

קרן סל אירית מחקה מדד נאסדק

- 1159243 - קרן סל אירית שעוקבת אחר מדד הנאסדק מבית איישרס (ISHRES). זוהי קרן אירית, נסחרת בבורסה הישראלית ולכן אפשר לקנות אותה בשקלים, היא צוברת דבידנדים ועם דמי ניהול של 0.33%. זוהי קרן טבעית, כלומר קונה את המדד על פעם AS IS. יש לה גרסה שניתן לקנות בדולר תחת הטיקר CNDX.

- 1186063 - קרן סל אירית, בדומה לחברתה למעלה אך זו מבית אינבסקו (INVESCO). מדובר בקרן סינטטית, עם סיכון מעט גדול יותר ומבוססת על חוזים עתידיים, חוזי החלף (SWAP). היא עם דמי ניהול של 0.2%, נסחרת בשקלים וצוברת דבידנדים.

קרן סל ישראלית מחקה מדד נאסדק 100

- 5128905 - קסם NASDAQ 100 ETF. זו קרן סל ישראלית מבית קסם קרנות נאמנות. עם דמי ניהול כוללים של 0% + דמי ניהול משתנים של 0.1% ודמי נאמנות של 0.025%. שזה דמי ניהול זולים יחסית.

קרן סל ישראלית מנוטרלת מט"ח מחקה מדד נאסדק 100

- 5124516 - קסם NASDAQ 100 KTF מנוטרלת מט"חגם זו קרן סל מחקה מדד מבית קסם קרנות נאמנות ועם דמי ניהול של 0% + דמי ניהול משתנים של 0.3% ודמי נאמנות של 0.025%.

- 1143734 - קרן סל מבית תכלית סל (4A)י NASDAQ 100 מנוטרלת מט"ח עם דמי ניהול של 0.8% + דמי ניהול משתנים של 0.3% + דמי נאמנות של 0.03%.

מזכיר לגבי מיסוי דיבידנד פנימי שהקרנות הישראליות החשופות מט"ח והאירית של אינבסקו הן עם 0% מס דיבידנד פנימי שזה בערך... 0.2% תוספת לתשואה בשנה. במחשבון ריבית דריבית תוכלו לעשות חישוב תשואה להשקעות שלכם.

כשרוצים להשקיע במדד הנאסדק 100, הדרך הנפוצה והיעילה ביותר היא באמצעות קרנות סל מחקות מדד. קרנות אלו מאפשרות לקנות את כל 100 המניות במדד באמצעות נייר ערך אחד בלבד, ובדמי ניהול נמוכים. ניתן לבחור בין מגוון קרנות סל איריות, אמריקאיות או ישראליות שעוקבות אחר המדד, ולכל אחת יתרונות וחסרונות משלה. למדריך המקיף על קרנות סל מחקות מדד שיעזור לך להבין את ההבדלים ביניהן ולבחור את הקרן המתאימה לצרכים שלך.

מדד נאסדק 100 - מה לקנות?

בוא ננתח יחדיו איך לבחור קרן סל מחקת מדד נאסדק 100:

קרן סל מחקת מדד נאסדק 100 בשקלים או בדולר?

באיזה מטבע תרצו רוצה לקנות? יש לזה משמעות על המרות מט"ח.

שקלים? דולרים?

אם שקלים ואתם רוצים דמי ניהול נמוכים אז יש את 1159243 ו- 11836063 ואת הקרנות המחקות הישראליות שציינתי לעיל.

אם אתם רוצים לגדר את המט"ח, ולא להיות חשופים, כלומר קרן מנוטרלת מט"ח אליו אז יש את 5124516 ו-1146612 לדוגמה.

אם אתם מחזיקים דולרים ורוצים לרכוש באמצעותם, אז קרן סל אמריקאית אז יש את QQQ ו- QQQM. רק שימו לב לכל החסרונות של קרנות סל אמריקאיות שיש להן "להציע" לנו המשקיעים הישראלים. קפצו פה לתחתי הכתבה.

נאסד"ק 100 דמי ניהול

דמי ניהול זה פקטור משמעותי בבחירת קרנות סל מחקות מדד, ובתוכן את הנאסדק 100.

1159243 עם 0.33, היא די יקרה, ואילו 1186063 עם 0.2. משמעותי מאוד, ובמיוחד לאורך זמן עם אפקט הריבית דריבית.

קרן סל סינטטית מול קרן סל טבעית

בקרנות האיריות יש חלוקה לקרנות סל סינטטיות מול קרנות סל טבעיות. בעיני זה זניח, לא הייתי מייחס משמעות גדולה. מרחיב על זה בחתולופדיה, מילון מונחים פיננסי. היתרון של קרן סל סינטטית כמו זו של אינבסקו (1186063) ומחקות ישראליות כמו 5128905 KTF NASDAQ 100, זה יעילות מיסוי גבוהה על דיבידנד שנותנת עוד כ 0.3% על פני הטבעית.

להעמקה נוספת על פערי עקיבה בקרנות סל והשפעתם על הביצועים לאורך זמן, ראו המדריך המקיף לקרנות סל מחקות מדד.

קרן סל צוברת או מחלקת?

האם רוצים לקבל דיבידנד או לא. its up to you.

שורה חתונה - איזו קרן סל על הנאסדק 100 לקנות?

אם רוצים קרן אירית בשקלים, צוברת, ועם דמי ניהול נמוכים, 0.2%, אז 1186063 יכולה להתאים.

אם רוצים לקנות בדולר, אז ה QQQM יכולה להתאים לאור דמי ניהול זולים - 0.15%

קחו בחשבון שהאמריקאיות חשופות למס עיזבון.

וכמובן המחקה הישראלית היא חלופה לא רעה בכלל בעיני - 5128905.

עכשיו....

כל שנותר לך לשאול את עצמך האם לקנות בדולר ולהיות חשוף למס עיזבון ולשלם 0.15% - QQQM או בשקלים, ללא מס עיזבון, ולשלם 0.2 - 1186063.

חדש ב2025 קרן כספית מתחדשת

רשות ניירות ערך אישרה לראשונה קרן כספית חדשה ב2025 - סוג חדש של קרן כספית שמאפשרת למשקיע לבחור מראש את תקופת ההשקעה ולדעת את התשואה הצפויה מראש.

להשוואה לפני שתחליטו כדאי לבדוק את האפשרויות במאמר השוואה קרן כספית מומלצת פופולרית

אין באמור המלצה לכלום!

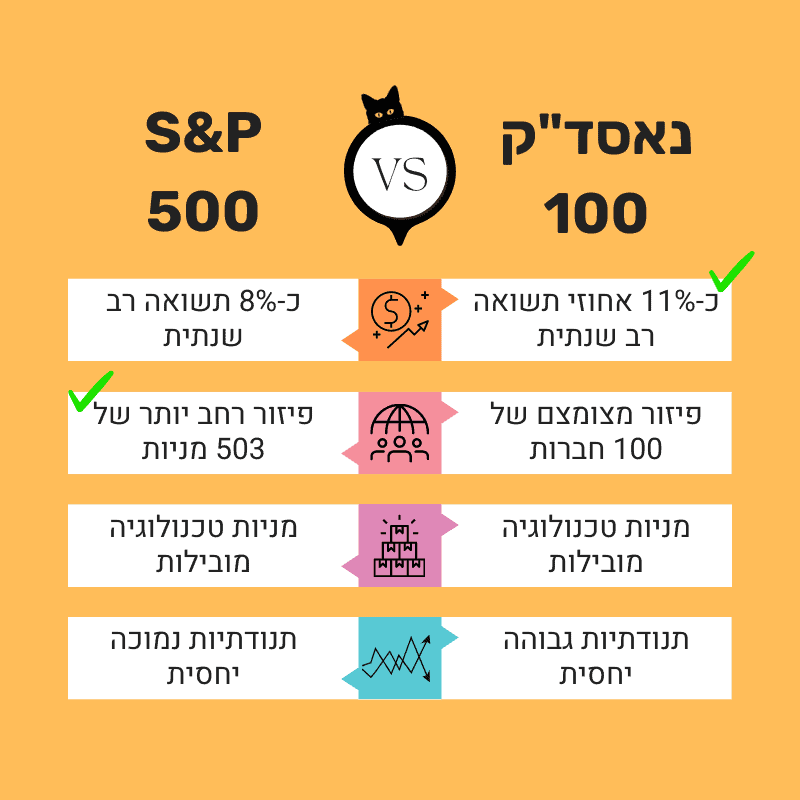

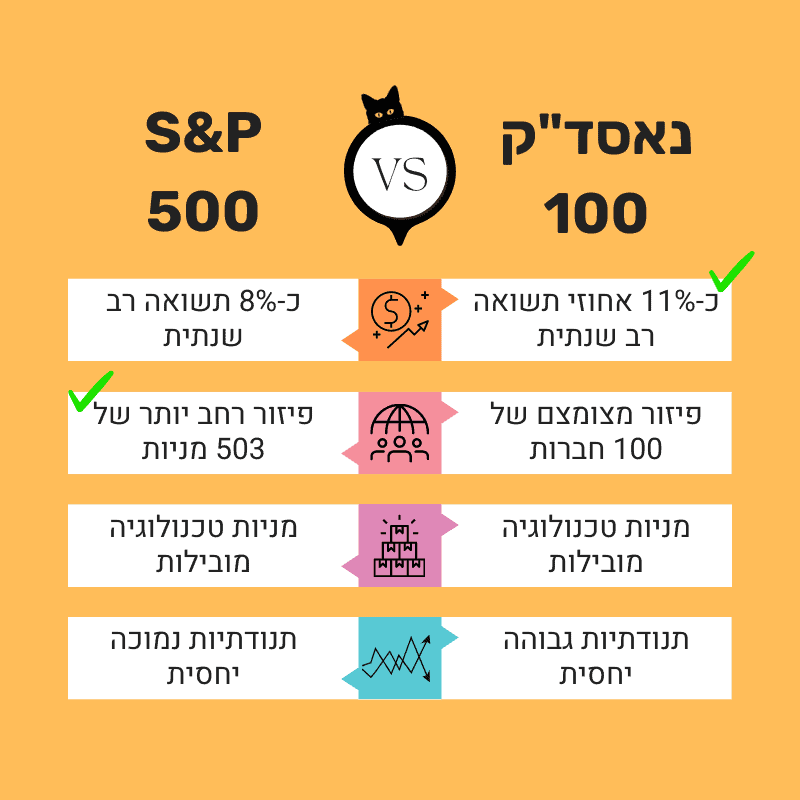

איזה מדד לקנות? S&P-500 או נאסדק?

אומר זאת בהכי כנות שיש - מה שמתאים לך! יש חפיפה מאוד גדולה, למעשה הנאסדק 100 ברובו המכריע מוכל ב S&P-500. אדגים את ההשוואה בין המדדים הללו באמצעות 2 קרנות סל פופולריות QQQ של הנאסדק 100, ו- SPY של ה S&P-500. נעזרתי באתר ETF.COM.

הרכב וגיוון המדדים

ה S&P-500 הוא הרבה יותר מפוזר, עם 503 מניות , כן כן... 503 לעומת הנאסדק עם 100. הנאסדק מוטה מאוד טכנולוגיה, עם זאת גם ה S&P-500 הוא די כזה, כי אותן חברות ששולטות ב S&P-500 הן גם בנאסדק וככה נראה לפחות בעתיד הנראה לעין כי העולם הטכנולוגי הוא צובר תאוצה. תראו בתמונה את המניות המובילות במדדים האלו ותבינו את החפיפה - הטופ 5 הן אותן המניות ולוקחות את נתח השוק הגדול ביותר.

תשואות העבר במדדים:

על פי תשואות העבר אפשר לראות כי יש יתרון ל- NASDAQ-100 על פני ה S&P-500.

ב 30 השנים האחרונות מדד הנאסדק עשה תשואה כ- 11% בעוד שה S&P-500 עומד על כ 8%.

למה ההבדלים בתשואות המדדים?

כי הקטרים המובילים של שוק ההון בשנים האחרונות אלו הן מניות הטכנולוגיה שהן תופסות נתח גדול מאוד במדד הנאסדק.

אם מתאימה לכם “רכבת הרים”, מדד שהוא יותר אגרסיבי, ועם פוטנציאל תשואה גבוה, אז בהחלט מדד ה NASDAQ יכול להתאים מעל ה S&P-500

תנודתיות המדד על פי גרף תשואות:

כפי שניתן לראות בגרף התשואות של הנאסדק ושל ה S&P-500, הנאסדק הוא יותר תנודתי, אבל אם אתם יודעים שאתם משקיעים לטווח ארוך גם ככה בשוק ההון ולא מנסים לתזמן אותו ומשקיעים ב DCA, אז התנודתיות לא אמורה לעניין אתכם יותר מדי. פשוט תשכחו את הסיסמא לחשבון השקעות. נאסדק 100 מול אס אנד פי 500 תנודתיות גרף:

אז מה בתכלס? S&P-500 או נאסדק-100?

אם מחפשים פיזור רחב יחסית ומספר סקטורים במקביל, אז S&P-500 יכול להתאים. אם, מחפשים להיות ממוקדים בטכנולוגיה, מדד שהוא יותר אגרסיבי, ועם פוטנציאל תשואה גבוה, אז בהחלט מדד ה NASDAQ יכול להתאים מעל ה S&P-500, אך זיכרו, עם התשואה גם מגיע הסיכון.

השוואה בין S&P 500 לנאסדק 100

לבחירת קרן הסל המתאימה לכל אחד מהמדדים ולהבנת היתרונות היחסיים, בקרו במדריך המקיף לקרנות סל.

איך אפשר להשקיע במדד הנאסד"ק-100?

אפשר להשקיע בקרנות סל מחקות ממד של הנאסדק 100 באמצעות חשבון מסחר עצמאי, תדאגו רק לקבל את דמי הניהול הזולים ביותר שיש!

הנה כמה דרכים להשקיע בקרנות סל מחקות מדד הנאסד"ק 100 בבורסה:

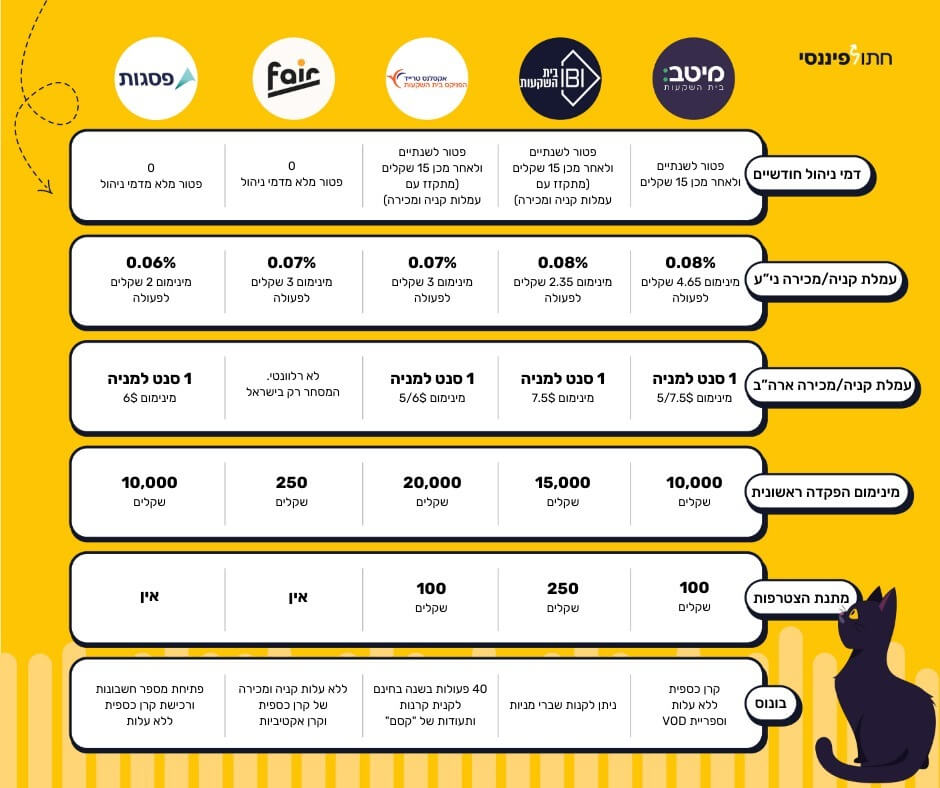

- ברוקר ישראלי לחשבון מסחר עצמאי כמו "מיטב טרייד" או "אקסלנס טרייד", פסגות ו- IBI.

- ברוקר זר כמו IBKR העולמי.

- בבנק שלך, רק תראו שלא משלמים עמלות גבוהות כי הבנק זה לא בהכרח המקום להשקיע דרכו בבורסה.

- FAIR - באמצעות קרנות מחקות ישראליות.

לפירוט על ההבדלים בין קרנות הסל השונות המחקות את הנאסדק 100 ואיך לבחור את המתאימה ביותר עבורכם, מומלץ לקרוא את המדריך המלא לקרנות סל מחקות מדד - 2025

ואם אתם מרגישים תקועים ורוצים עוד פוש קטן כדי לפתוח חשבון מסחר עצמאי ולהיות הבעלים הגאים של תיק השקעות פסיבי בשוק ההון, אז מוזמנים להירשם ולקבל הדרכה אישית על פתיחת תיק השקעות.

מה ההבדל בין NASADQ-100 ל NASDAQ COMPOSITE?

מדד הנאסדק 100 הוא כאמור מודד את 100 החברות המובילות בבורסת הנאסדק.

מדד הנאסדק קומפוסיט (NASDAQ COMPOSITE) מודד את כל החברות שנסחרות בבורסת הנאסדק, כ 2,500 חברות.

נאסדק 100 ממונף פי 3

זהירות!

זה לא צחוק!

השקעה בקרנות סל ממונפות כמו קרן סל ממונפת פי 3 בנאסדק 100 זה אירוע שיכול להיות מסוכן מאוד.

הרעיון מאחורי המינוף הזה הוא שכל שינוי הוא פי 3.

המדד עלה ב 10%, הרווחתם 30%.

המדד ירד ב 10%, הפסדתם 30%.

שימו לב שלפי עיקרון הריבית דריבית, על כל "נפילה" כזו צריך תשואה גבוהה יותר על מנת לחזור לנקודת ההתחלה.

אם לדוגמה הפסדתם 10% אז תצטרכו תשואה של 11.1% על מנת להגיע חזרה לאפס.

היו זהירים מאוד עם קרנות סל ממונופות בכלל ובקרן סל ממונפת פי 3 בנאסדק בפרט.

מדדים מקבילים בישראל למדד הנאסדק 100

בדומה למדד הנאסדק 100 המתמקד בחברות טכנולוגיה אמריקאיות, S&P 100 ישראל מציע חשיפה מרוכזת לחברות המובילות בשוק הישראלי. ההבדל המרכזי הוא שמדד S&P ישראל מכיל מגוון רחב יותר של סקטורים, ולא רק חברות טכנולוגיה. זוהי דרך מצוינת לקבל חשיפה מפוזרת לשוק המקומי, עם היתרון של מתודולוגיית בחירת מניות המבוססת על סטנדרטים בינלאומיים. לחצו לעוד פרטים על S&P 100

סיכום מדד הנאסדק 100

כעת מובן הרבה יותר טוב מה זה בכלל מדד, מה זו קרן סל מחקת מדד ובתוכה מה זה מדד הנאסד"ק. על מנת לבחור את קרן הסל הנכונה לך חשוב להבין את ההבדלים בין הקרנות לאור המאפיינים שלהם. כמו בין היתר דמי הניהול שעשויים להיות משמעותיים בהשקעה לטווח ארוך, חשיפה למס עיזבון, חלוקת דבידנדים שמשפיעה על יכולת צבירת ההון ומיסוי אגרסיבי יותר. ואל תשכחו להיעזר בהטבה המעולה לפתיחת חשבון מסחר עצמאי.